Sentiamo spesso parlare di fondi comuni d’investimento: dopo le azioni e le obbligazioni, i fondi comuni d’investimento rappresentano lo strumento più diffuso tra gli investitori di tutto il mondo. Ma siamo sicuri di sapere che cosa sono? Scopriamolo insieme, con un focus sulle diverse tipologie di fondi comuni d’investimento e sui profili di rischio ad essi associati.

Partiamo dalla loro definizione tecnica: un fondo comune d’investimento è un organismo di investimento collettivo del risparmio (OICR) costituito in forma di patrimonio autonomo, suddiviso in quote, istituito e gestito da un gestore. In parole più semplici?

Cosa sono i fondi comuni d’investimento

I fondi comuni sono patrimoni collettivi costituiti con i capitali raccolti da una pluralità di risparmiatori, ciascuno dei quali detiene un numero di quote proporzionali all’importo che ha versato. Sostanzialmente, quindi, un fondo può essere visto come una sorta di “cassa comune” nella quale confluiscono i denari di una pluralità di investitori privati, denari che poi vengono investiti da una società di gestione del risparmio (SGR).

Un investimento di questo tipo può offrire, attraverso la gestione collettiva, diversi vantaggi all’investitore, come la diversificazione di portafoglio, la gestione efficiente del rischio, la professionalità della gestione e l’accessibilità anche ai piccoli risparmiatori. Senza contare che la SGR che istituisce e gestisce il fondo è sottoposta al controllo delle autorità di vigilanza pubbliche, come CONSOB e Banca d’Italia (le SGR sono iscritte per questo in un apposito Albo).

Una volta raccolto il capitale, il gestore del fondo procede ad acquistare la tipologia di strumenti finanziari così come definita nella documentazione di offerta agli investitori al momento della sottoscrizione. Ovvero?

C’è fondo e fondo: caratteristiche e differenze

Assogestioni, l’associazione italiana di riferimento per i gestori del risparmio, suddivide i fondi, a seconda della loro composizione, in:

- fondi azionari

- fondi bilanciati

- fondi obbligazionari

- fondi di liquidità

- fondi flessibili

Ogni categoria si differenzia dalle altre in base alla tipologia edalla percentuale di strumenti finanziari contenuti nei fondi ad essa riconducibili.

Ma scopriamo le differenze che intercorrono fra le tre classificazioni più rilevanti: fondi azionari, bilanciati ed obbligazionari.

Fondi azionari: per una rendita nel lungo termine

I fondi azionari sono fondi comuni che investono il capitale principalmente (almeno il 70%) in titoli azionari. In quali azioni possono investire? Sostanzialmente in tutte, sia sul mercato azionario italiano sia su quelli internazionali, guadagnando tanto dall’aumento di valore delle azioni nel tempo quanto dai dividendi che vengono eventualmente distribuiti. Considerando che il prezzo delle azioni è soggetto alla volatilità del mercato, questa categoria di fondi prevede rispetto ai fondi obbligazionari guadagni potenzialmente maggiori a fronte di un rischio più elevato.

Generalmente, questa tipologia di fondi è adatta a soddisfare l’esigenza di chi vuole far crescere il capitale nel lungo periodo (10 anni e oltre).

Fondi obbligazionari: per difendersi nel breve termine

Obbligazioni e liquidità compongono i fondi obbligazionari. Possono acquistare titoli di Stato italiani o esteri e obbligazioni emesse da enti o aziende, incassando gli interessi che tali strumenti pagano nell’arco della loro vita. Sono fondi di investimento sicuramente meno volatili rispetto ai fondi azionari, ma in generale potenzialmente meno redditizi.

Questa tipologia di fondi si presta a soddisfare l’esigenza di chi vuole far crescere il suo capitale nel medio periodo (tre-cinque anni).

Fondi bilanciati: per una rendita bilanciata nel medio termine

I fondi bilanciati, sono così chiamati perchépossono investire sia in azioni sia in obbligazioni, con percentuali variabili. Si distinguono per questo in bilanciati obbligazionari, bilanciati propriamente detti e bilanciati azionari, sulla base della quota percentuale di azioni e di obbligazioni in portafoglio.

Questi fondi investono in un mix di titoli di Stato, obbligazioni societarie e azioni, in Italia e all’estero, e si adattano all’investitore che vuole far crescere il proprio capitale nel medio-lungo periodo (oltre i cinque anni), con un rendimento potenzialmente superiore a quello dei fondi obbligazionari.

La composizione del portafoglio e i pesi percentuali della parte azionaria e obbligazionaria di ciascun fondo sono descritti nel Prospetto informativo.

Il rapporto tra rischio e performance dei fondi comuni

Non esistono strumenti finanziari sicuro o pericolosi, la scelta deve tener conto del proprio grado di tolleranza al rischio, del proprio orizzonte temporale e degli obiettivi di investimento. Per esempio, se l’investitore punta a ottenere rendimenti un po’ più consistenti, dovrà necessariamente prevedere di sopportare un grado maggiore di rischio. Viceversa, se sa di non poter digerire una dose più alta di rischio, dovrà puntare su fondi che offrono rendimenti potenziali più contenuti.

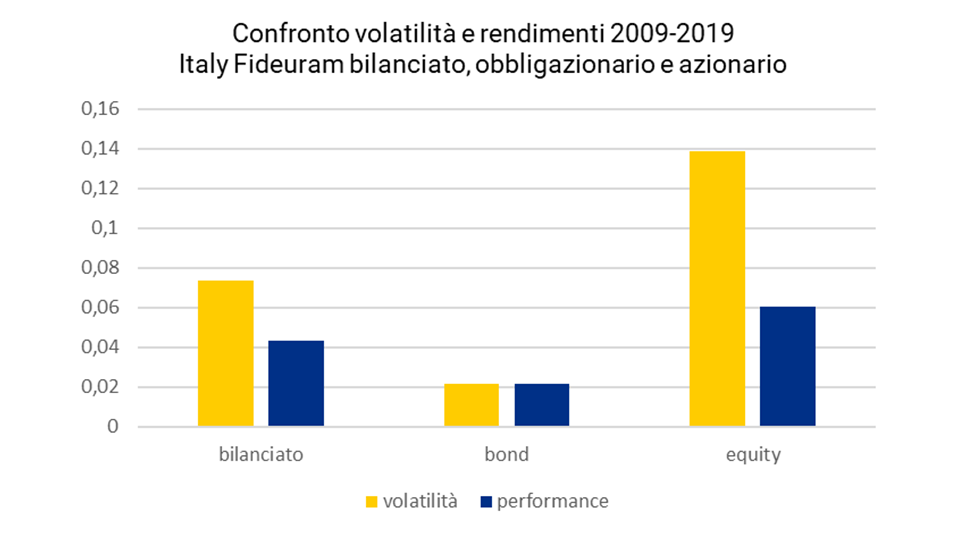

Per farsi un’idea, guardiamo ai movimenti storici di ogni tipologia considerando come riferimento gli indici di categoria Fideuram [1]:

Elaborazione dati a cura di AdviseOnly

Elaborazione dati a cura di AdviseOnly

Come si vede dal grafico, dove la volatilità indica il livello di rischio potenziale dell’investimento, i fondi azionari e bilanciati negli ultimi 10 anni hanno macinato rendimenti maggiori rispetto agli obbligazionari, ma hanno anche registrato una volatilità più elevata e quindi un rischio correlato all’investimento più alto.

[1] Gli indici Fideuram dei Fondi Comuni sono indici di categoria calcolati giornalmente prendendo a riferimento il sistema di classificazione dei fondi adottati dall’Associazione di Categoria Assogestioni. Per ulteriori informazioni e per la metodologia di calcolo utilizzata si rimanda al sito: http://www.fideuram.it/mercati-e-strumenti/indici-fideuram/come-sono-costruiti/