Alfabetizzazione finanziaria, gli ultimi dati pubblicati dall’OCSE (Organizzazione per la Cooperazione e lo Sviluppo Economico) e dalla Banca d’Italia rivelano una mancanza di conoscenza economica tra i cittadini italiani che potrebbe portare a decisioni finanziarie sbagliate, indebolendo la stabilità finanziaria individuale e collettiva.

Questo fenomeno solleva interrogativi sulle fondamenta dell’economia italiana e sulla sua resilienza a lungo termine. L’alfabetizzazione economica è una competenza cruciale in un mondo sempre più complesso e globalizzato. Essa permette ai cittadini di prendere decisioni finanziarie informate, comprendere le politiche economiche del governo e partecipare attivamente alla crescita economica.

Alfabetizzazione finanziaria, una metafora istruttiva

Immaginate uno splendido grattacielo che ogni anno cresce di un piano, pensereste mai che possa avere alcuni componenti delicati e incerti nel telaio della sua struttura? Eppure, se questo grattacielo rappresentasse l’economia dell’Italia e gli elementi del suo telaio rappresentassero l’alfabetizzazione degli italiani, sarebbe un grande edificio che cresce nonostante la fragilità di alcuni elementi che costituiscono l’anima della sua struttura.

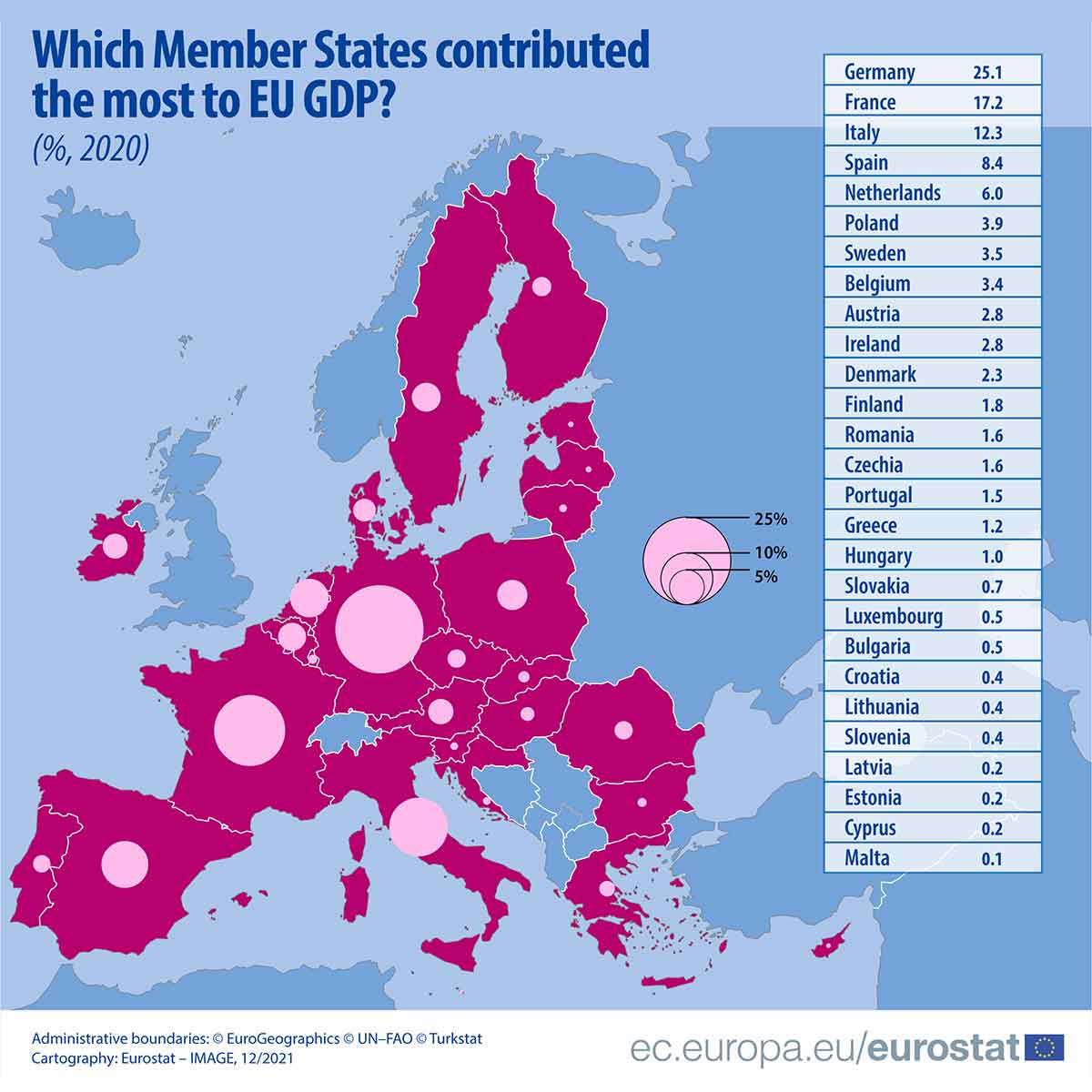

Risulta evidente dai dati ufficiali dell’OCSE secondo i quali non solo l’alfabetizzazione finanziaria nel nostro Paese è sotto la media, siamo proprio ultimi. I cittadini della terza economia europea non sono ancora in grado di leggere i fondamentali dell’economia.

Il tema non è diventare esperti di trading o imparare a leggere i listini degli indici di borsa quanto difendersi dalla truffe, dagli errori e da tutte le vulnerabilità che possono danneggiare il nostro percorso economico e, quindi, la nostra vita o quella dei nostri famigliari.

Impatto Sociale, oltre la mera gestione dei fondi

L‘educazione finanziaria riveste un ruolo fondamentale che va oltre la semplice gestione oculata del denaro, poiché ha un impatto significativo anche a livello sociale. Essa non solo promuove una gestione responsabile delle risorse finanziarie, ma svolge anche un ruolo cruciale nel prevenire problematiche come la ludopatia, un tema di non secondaria importanza.

Ad esempio: in Italia si contano ben 1,3 milioni di individui con una diagnosi confermata di dipendenza patologica dal gioco d’azzardo. In questo contesto, l’educazione finanziaria può offrire alle giovani generazioni gli strumenti necessari per proteggersi da questo tipo di dipendenza, contribuendo così al benessere sociale a lungo termine.

Ma l’alfabetizzazione economica svolge un ruolo essenziale anche nel contrastare gli episodi e gli impatti della violenza economica: un complesso di comportamenti volti a limitare l’indipendenza finanziaria delle donne e a impedire loro di gestire il proprio denaro in modo autonomo. Questa forma di sopraffazione, benché non fisica, rappresenta una delle manifestazioni più insidiose della violenza di genere. Un fenomeno ancora poco indagato nonostante riguardi il 33% delle donne che si rivolgono a un centro antiviolenza.

L’analisi della Banca d’Italia, i segnali di un timido progresso

Per aiutare ad inquadrare meglio la situazione è molto utile l’indagine sull’alfabetizzazione finanziaria della Banca d’Italia, una ricerca svolta dall’Istituto con cadenza triennale e arrivata, con la pubblicazione di luglio 2023, alla sua terza edizione. Vediamo più da vicino i risultati.

Nel 2023, rispetto al 2020, l’alfabetizzazione finanziaria degli adulti in Italia è migliorata un po’: in una scala che va da 0 a 20 siamo passati da 10,2 a 10,6 con una crescita di 0,4 punti. Ma quali sono gli elementi di questo miglioramento? Per scoprirlo bisogna imparare a leggere la ricerca della Banca d’Italia, ed è molto semplice. L’alfabetizzazione finanziaria è misurata infatti da un indicatore complessivo che aggrega tre dimensioni: le conoscenze, i comportamenti e gli atteggiamenti. Vediamoli uno per uno.

Le dimensioni dell’alfabetizzazione finanziaria

Le conoscenze rilevano la familiarità con i seguenti concetti: inflazione, tasso di interesse, differenza tra tasso di interesse semplice e tasso composto e diversificazione del rischio. Le conoscenze in questo ambito, sempre rispetto al 2020, sono calate di 0,2 punti anche se la Banca d’Italia informa che migliora la comprensione dell’inflazione e delle sue conseguenze sul potere d’acquisto delle famiglie, una conseguenza del forte rialzo dell’inflazione sperimentato nell’ultimo biennio.

I comportamenti invece rappresentano la gestione delle risorse finanziarie nel breve e nel lungo termine, qui l’indagine rileva invece un miglioramento di 0,4 punti. Vediamo ora gli atteggiamenti, questi rappresentano l’orientamento degli individui al risparmio e l’accortezza nell’uso del denaro. Anche qui si migliora con più 0,3 punti.

Finanza digitale, servono più competenze per un futuro sicuro

L’edizione 2023 dell’indagine rileva, per la prima volta, anche le competenze di finanza digitale attraverso le medesime dimensioni: conoscenze, comportamenti e atteggiamenti in finanza digitale.

Il quadro che emerge mostra che c’è un bel po’ di lavoro da fare per rendere i cittadini italiani più consapevoli e preservarli dal finire vittime di truffe. Ad esempio: circa il 70% degli intervistati ritiene che le criptovalute abbiamo lo stesso corso legale del denaro, mentre il 63% è convinto che i contratti conclusi digitalmente non siano validi legalmente.

Inoltre metà degli intervistati non è consapevole del fatto che attraverso la diffusione online di informazioni personali i siti web possono delineare alcune preferenze individuali e personalizzare le offerte commerciali. Non stupisce quindi che l’indicatore sulle conoscenze in finanza digitale misuri 1,2 su una scala da 0 a 3.

Esaminiamo ora gli atteggiamenti relativi alle pratiche digitali nel contesto finanziario. Il 30% dei partecipanti all’indagine afferma di condividere la password del proprio conto di deposito con amici o di diffondere online dettagli sulla propria situazione finanziaria. Solo il 29% segue la pratica di cambiare la password in modo regolare. Inoltre, appena il 19% dei soggetti effettua controlli di conformità sui fornitori da cui intende acquistare prodotti finanziari online. Valutando questa sfera, il punteggio assegnato si attesta a 2, all’interno di una scala valutativa da 0 a 4.

Analizziamo quindi gli atteggiamenti, solamente il 32% dei partecipanti all’indagine dimostra attenzione riguardo alla sicurezza dei siti web prima di finalizzare transazioni, mentre solo il 40% è al corrente che le reti pubbliche Wi-Fi non assicurano un ambiente sicuro per gli acquisti. In aggiunta, ben il 50% trascura di considerare attentamente le condizioni contrattuali durante gli acquisti online. Sul fronte degli atteggiamenti riguardo alla finanza digitale, l’indicatore si posiziona a 1,2 su una scala graduata da 0 a 3.

L’importanza dell’educazione finanziaria per Etica Sgr

L’educazione finanziaria rappresenta uno strumento fondamentale nella visione di Etica Sgr: solo un risparmiatore dotato di una conoscenza adeguata può acquisire una comprensione più profonda dei prodotti finanziari e prendere scelte consapevoli e responsabili.

Ogni iniziativa intrapresa da Etica Sgr a vantaggio dei propri clienti è quindi caratterizzata da un duplice obiettivo: quello di formare e di informare. Tale approccio mira a favorire decisioni d’investimento più attente, informate e sostenibili e si riflette in diverse azioni tra le quali la selezione di titoli, le attività di stewardship ed engagement e la stesura di un report d’impatto.

Etica è inoltre costantemente impegnata nel promuovere la cultura della finanza etica e dello sviluppo sostenibile a ogni livello di istruzione e formazione. Tra le iniziative più significative promosse in questa direzione, nell’anno accademico 2023-24 c’è la collaborazione al VII Master in Finanza Sostenibile di ALTIS, l’Alta Scuola Impresa e Società dell’Università Cattolica del Sacro Cuore di Milano. Una partecipazione con cui Etica Sgr mette il suo bagaglio di competenze a disposizione di un percorso formativo che intende fornire le capacità e gli strumenti per valutare gli investimenti e gli aspetti economico-finanziari di imprese e istituzioni in ottica ESG.

Il rapporto con le università riveste un significato particolare per Etica Sgr, per promuovere una cultura dell’investimento socialmente responsabile.

Si prega di leggere le Note legali.